El riesgo de crédito es la posibilidad de sufrir pérdidas derivadas del incumplimiento de las obligaciones contractuales por parte de los deudores. Su evolución está condicionada por el entorno económico y financiero. En el caso de España, la economía prolongó su recuperación y el PIB creció por encima del 3%. En este escenario de mejora de la actividad, el crédito al sector privado residente siguió recuperándose. Según el Banco de España, en septiembre de 2016 la tasa interanual de variación del crédito a empresas ya estaba en (+0,6%) mientras el crédito a hogares, si bien seguía moderando su caída, continuaba siendo inferior al año anterior (-1,6%). En su conjunto, el crédito al sector privado residente todavía era inferior al del año anterior (-0,3%) si bien en el año se ha consolidado su tendencia a la recuperación.

En España, Bankinter incrementó un año más el crédito a clientes (un 5,9%) y también el riesgo computable, que incluye los riesgos de firma (un 5,8%). La incorporación del negocio en Portugal elevó el crecimiento del riesgo computable al 16%.

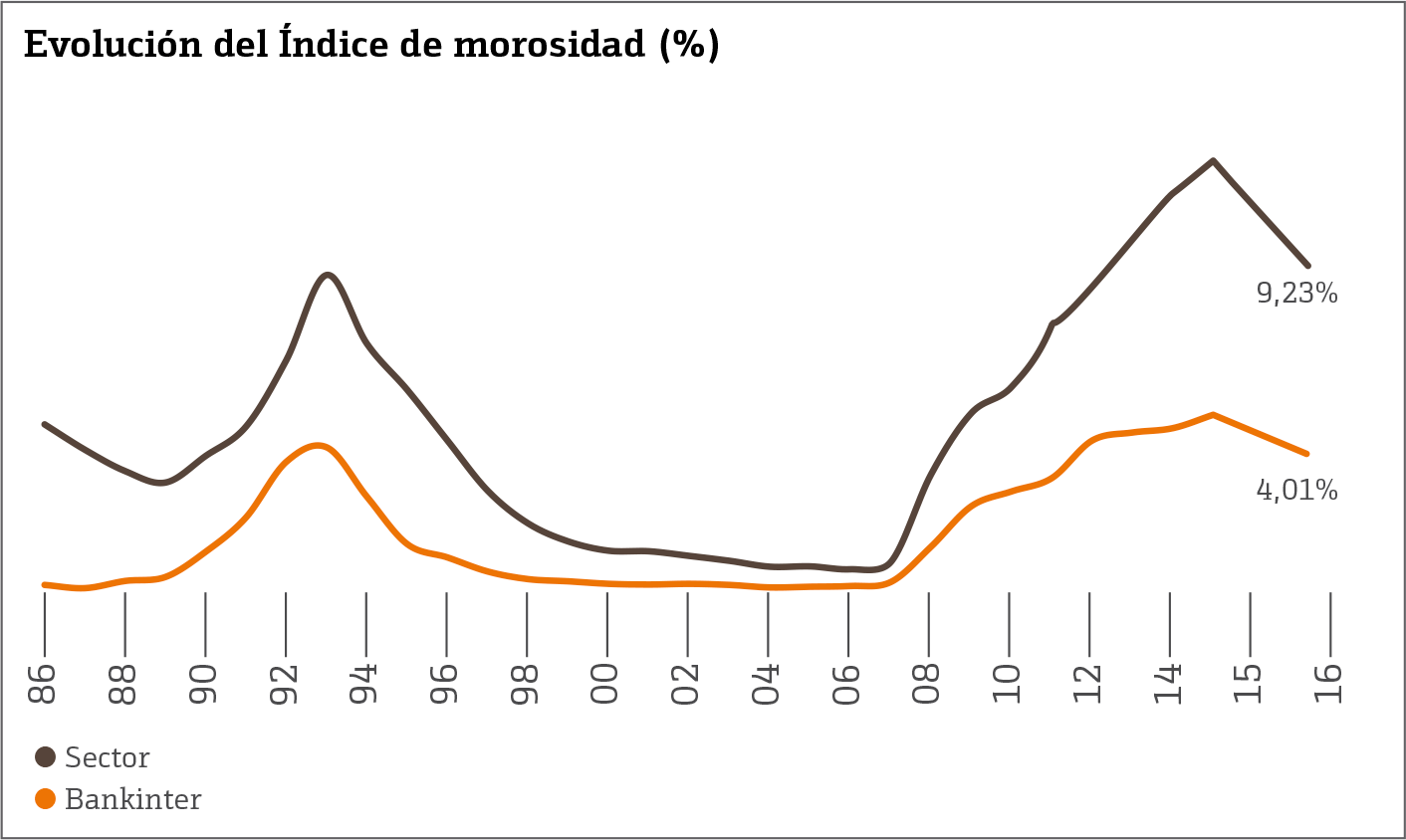

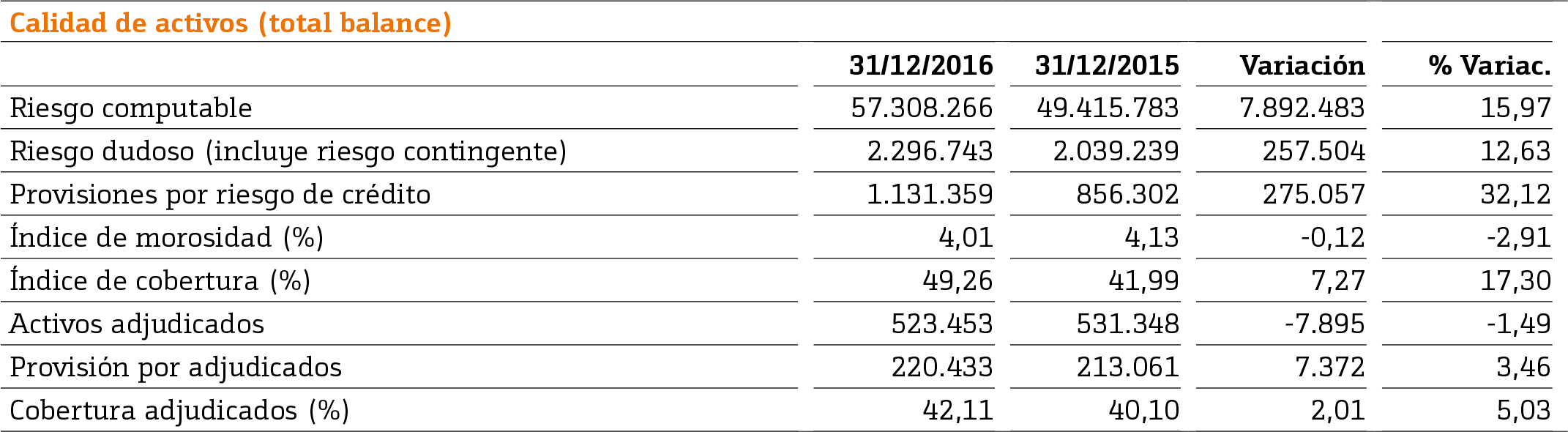

En términos de morosidad, se cerró el ejercicio con un índice del 4,01% con una reducción de 12 puntos básicos sobre el año anterior, lo cual supone una reducción del 2,9%. El índice de morosidad de la entidad es un 43% de la media del sector (9,23% según datos del Banco de España a noviembre de 2016). A 31 de diciembre la cartera de activos adjudicados era de 523 millones de euros, un 0,9% del riesgo crediticio total, lo que representa una reducción del 1,5% en el ejercicio.

En cuanto al saldo de dudosos, el riesgo total se situó en 2.297 millones de euros, con un incremento de 257 millones de euros (12,6%). Este aumento es consecuencia principalmente de la incorporación en 2016 del negocio en Portugal, que al cierre del ejercicio tenía 438 millones de euros de activos dudosos, cubiertos en un 88,9% con provisiones. En España el saldo dudoso fue de 1.859 millones de euros, con una disminución del 8,9% sobre el año anterior.

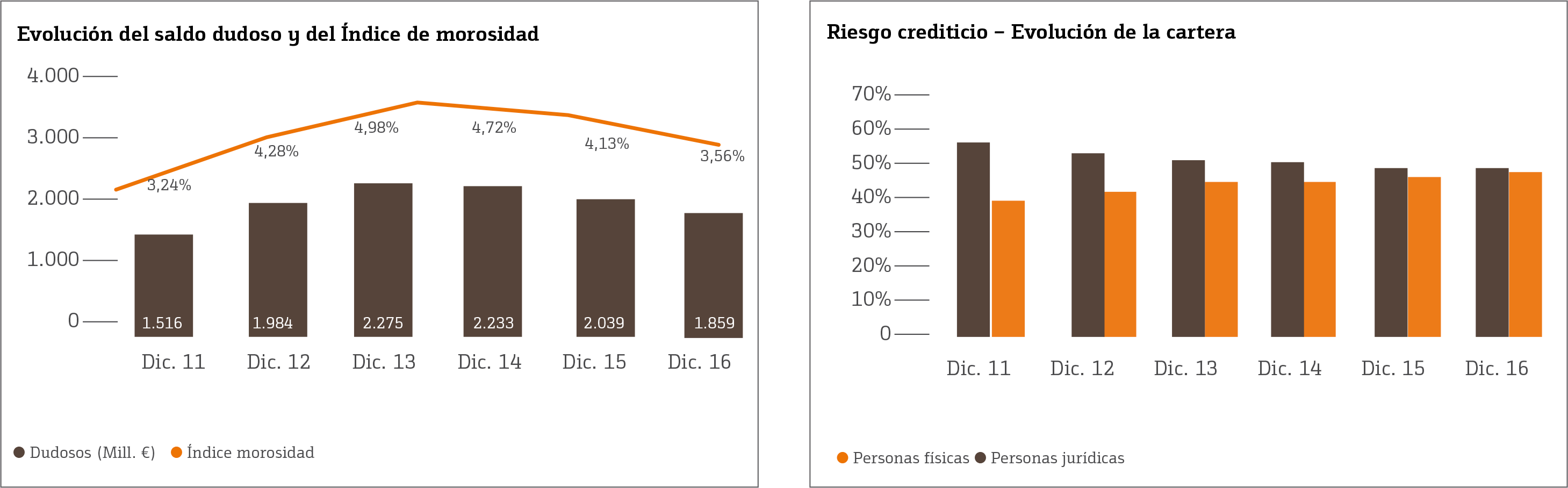

El banco ha venido equilibrando a lo largo de los años la distribución de su cartera crediticia entre personas físicas y jurídicas. En 2016 el riesgo crediticio en España con personas físicas creció un 3,4% y el riesgo con personas jurídicas, un 8,2%. El riesgo computable con personas físicas representaba el 50,7% del total, y el riesgo con personas jurídicas, el 49,3%. A continuación se describen los rasgos más importantes por segmentos:

Modelos de cuantificación del riesgo

Modelos de cuantificación del riesgoBankinter utiliza modelos de calificación interna como herramienta de apoyo a las decisiones de riesgo de crédito desde los años 90. Estos modelos permiten evaluar la calidad crediticia o solvencia de las operaciones y clientes y proporcionan medidas cuantitativas del riesgo de crédito. Sus principales usos son el apoyo en la sanción, la fijación de precios, la cuantificación de las coberturas de deterioro o provisiones, el seguimiento de las carteras y el apoyo en la recuperación, facilitando la gestión activa del perfil de riesgo de las carteras.

Los modelos de calificación interna o rating proporcionan clases homogéneas de solvencia o niveles internos de rating que agrupan clientes/operaciones con equiparable nivel crediticio. Asimismo, estos modelos se calibran para evaluar las pérdidas esperadas e inesperadas (capital) previsibles. Estas métricas son básicas en la gestión y el seguimiento del riesgo crediticio en Bankinter.

Bankinter dispone de modelos de calificación tanto en los segmentos minoristas (hipotecas, consumo, pymes…) como en los mayoristas de Canca Corporativa. Se trata de modelos estadísticos desarrollados con información de cliente, de operación y macroeconómico combinados en la parte mayorista con el análisis experto. Los modelos se actualizan y monitorizan periódicamente para asegurar su poder de discriminación, estabilidad y precisión bajo un estricto esquema de gobierno. El Comité de Modelos y el Comité Ejecutivo de Riesgos son los responsables de la aprobación de los modelos en Bankinter. Asimismo la Comisión de Riesgos recibe información periódica del estado y seguimiento de los mismos.

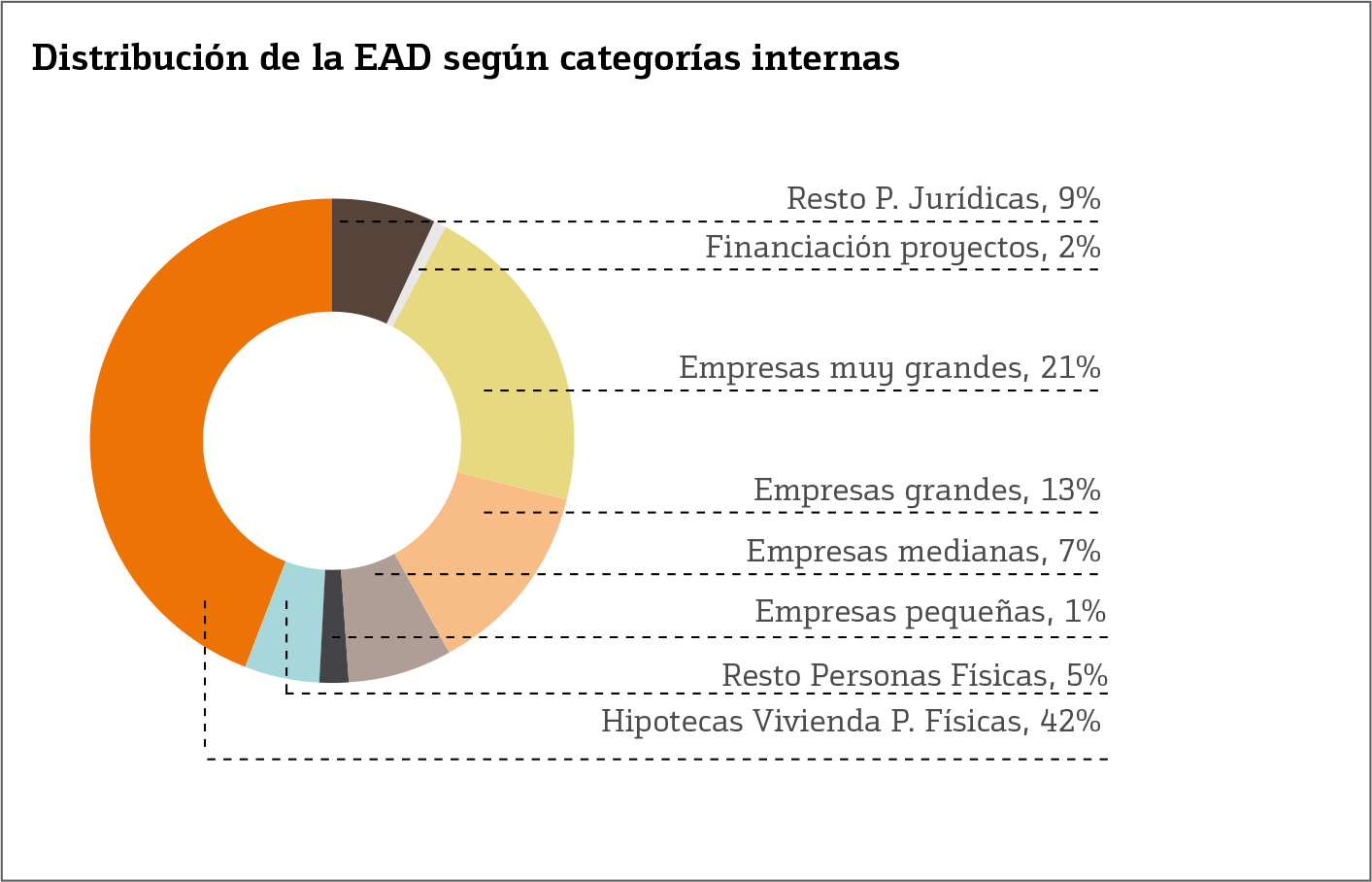

La distribución de exposición por segmentos o categorías internas se muestra a continuación.

Utilizamos cookies propias y de terceros para mejorar nuestros servicios y mostrarle publicidad relacionada con sus preferencias mediante el análisis de sus hábitos de navegación. Si continúa navegando, consideramos que acepta su uso. Puede obtener más información, o bien conocer cómo cambiar la configuración, en nuestra Politica de cookies. Aceptar