Evolución Reciente:

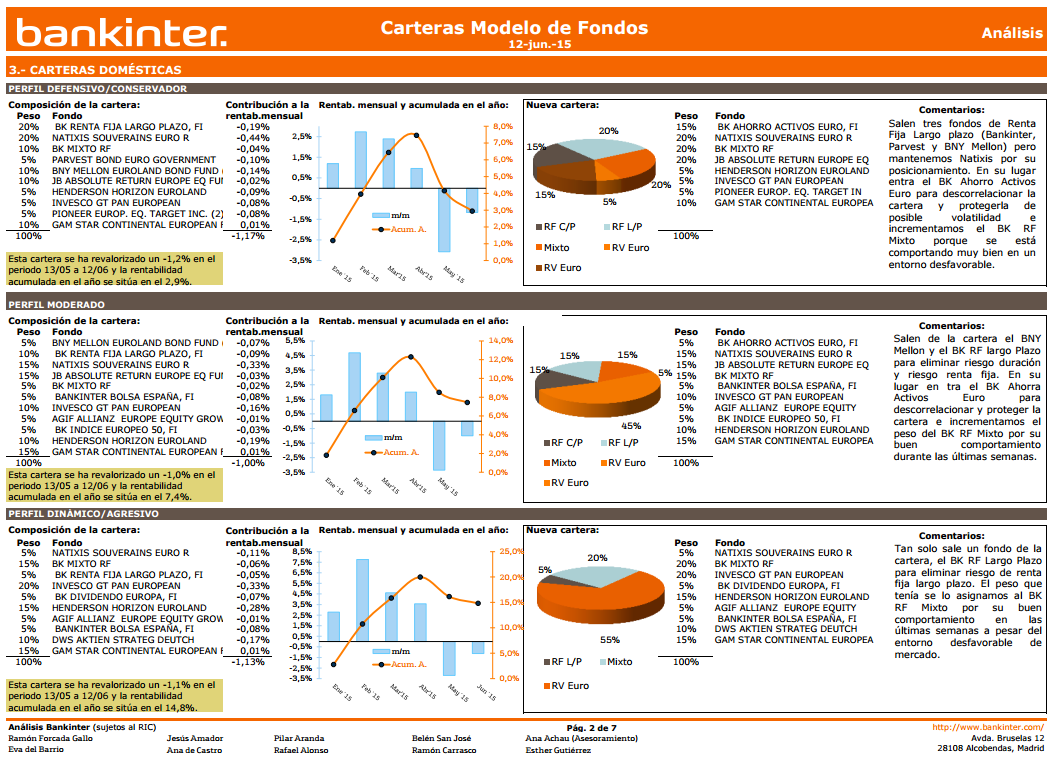

Para el periodo comprendido entre el 13 de mayo y el 12 de junio de 2015 las carteras modelo de fondos han obtenido todas rendimientos negativos, en consonancia con los mercados tanto de renta variable como de renta fija. De nuevo han sido los perfiles más conservadores los que más han sufrido debido al mal comportamiento del mercado de renta fija, en especial la renta fija europea. En este contexto las carteras domésticas han obtenido: Defensiva -1,17%, Moderada -1,00% y Dinámica -1,13%.

En las carteras globales los resultados han sido los siguientes: Defensiva -0,63%, Moderada -0,50% y Dinámica -0,23%. Para el mismo periodo alguno de los índices de referencia del mercado de renta variable han obtenido estas rentabilidades: Ibex35 -2,60%, EuroStoxx50 -1,43% y S&P500-0,21%. Para que nos hagamos una idea del comportamiento del mercado de renta fija durante el mismo periodo veremos cómo se han comportado el precio de los bonos a 10 años de varios países: EE.UU. -0,71%, Alemania -0,97%, Italia -3,09%, España -3,03%, Portugal -4,85% y Grecia -7,28%. Estas cifras nos pueden hacer una idea de lo complicado que ha estado el mercado durante las últimas semanas. Para el acumulado del año (desde 31 de diciembre de 2014) los números cambian drásticamente y todas las carteras acumulan rentabilidades positivas.

En los perfiles domésticos llevamos acumuladas las siguientes rentabilidades: Defensiva +1,94%, Moderada +5,70% y Dinámica +11,91%. Para las carteras globales: Defensiva +3,57%, Moderada +5,58% y Dinámica +10,60%. En esta ocasión ha sido la mayor exposición a renta variable europea la que ha premiado las rentabilidades acumuladas.

Estrategia de Inversión:

Como hemos visto en el párrafo anterior, durante las últimas semanas, ha sido la renta fija europea el activo que más riesgo ha sumado a las carteras. Las negociaciones de “Las Instituciones” (exTroika) con Grecia han provocado un aumento de las TIRes de los bonos, en especial de los países periféricos, y por consiguiente el precio de los mismos se ha desplomado desatando las pérdidas en los fondos de renta fija.

El mes pasado, en un entorno muy parecido, apostamos porque esta situación era algo temporal y que durante las siguientes semanas el mercado rebotaría. Efectivamente el mercado rebotó pero la brevedad del rebote y su elevada velocidad nos impidieron traducirlo en rentabilidades positivas para nuestras carteras. De cara a las próximas semanas seguimos viendo volatilidad en este tipo de activo, hasta que las negociaciones con Grecia finalicen, por lo que hemos decidido reducir riesgo de renta fija, en especial la de largo plazo, en todos los perfiles y girar hacia fondos que nos protejan en entornos volátiles.

Para implementar esta visión salen de las carteras el Bankinter RF Largo Plazo, El Parvest Bond Euro Goverment, el BNY Mellon Euroland Bond y el Schroder Global Corporate. El único fondo que no sale es el Natixis Souverains Euro. Esta decisión ha sido tomada por su posicionamiento: creemos que por las posiciones que tiene el fondo en España e Italia sería el que más se podría beneficiar de un acuerdo de Grecia con Las Instituciones. El escenario de acuerdo es el que barajamos con mayor probabilidad por lo que una vez que se produzca el acuerdo, previsiblemente el fondo Natixis Souverains Euro recuperará rentabilidad y saldrá de las carteras. Los fondos que entran a sustituir los que salen son el Bankinter Activo Ahorro Euro (Monetario) y Bankinter Renta Dinámica (Retorno Absoluto) y aumentamos exposición al Bankinter Renta Fija Mixto que ya entró el mes pasado. Con estos fondos pretendemos que las carteras queden protegidas de la posible volatilidad que podríamos sufrir en los mercados de renta fija europeos por la situación griega.

Respecto a la renta variable el escenario es completamente diferente. Seguimos teniendo una visión positiva especialmente de la renta variable europea y de la estadounidense. Creemos que se mantiene el buen fondo de mercado con la recuperación europea y los estímulos del BCE y que las caídas que estamos viviendo son consecuencia del ruido político. En el medio plazo las rentabilidades deberían recompensar a los inversores que tengan posiciones en bolsas y por ello no hemos tocado la composición de la renta variable de nuestras carteras. La única modificación que realizamos este mes es en el perfil global dinámico, sustituimos un 5% de exposición a renta variable de EE.UU. por un 5% de exposición a Japón. Creemos que a pesar de las subidas que han sufrido las bolsas niponas podemos aprovecharnos de una revalorización mayor por revisión de BPAs al alza y continuidad de la política de estímulos monetarios.

Ver informe completo Cartera Modelo de Fondos junio 2015 (pdf)

Ver informe completo Top selección fondos junio 2015 (pdf)

Entrar en la sección de fondos de inversión de Bankinter

Más informes del Departamento de análisis de Bankinter

Ir a la portada del Blog para descubrir más artículos de interés

¡Síguenos en Redes Sociales!