La venta en corto (short selling en inglés) es una operativa más del día a día del mercado. Sin embargo, de manera periódica salta a la actualidad por episodios como el de hace unos años a través de Reddit o más recientemente en Grifols a través del Gotham. En este artículo te explicamos en qué consiste "invertir en corto" o "a la baja", una operativa financiera no apta para inversores con aversión al riesgo.

Lo primero a explicar es: ¿Qué significan posiciones cortas? o lo que coloquialmente se dice “ponerse corto en un valor”.

¿Qué son las posiciones cortas o ponerse corto?

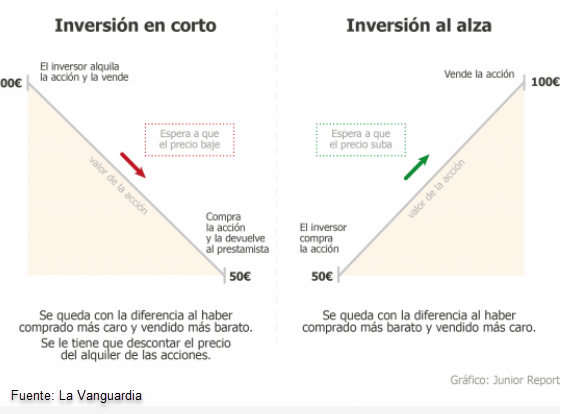

Ponerse corto o con posiciones cortas significa apostar/invertir por la caída de un valor. En bolsa lo normal es que un inversor invierta en una acción pensando que va a subir (posición alcista o larga).

Sin embargo, existen formas de invertir que permiten también apostar por la caída de un valor, divisa o índice. Esta forma de invertir se llama abrir posiciones cortas, ponerse corto en un valor o invertir a la baja. Se utiliza, además de para invertir a la baja, para proteger una inversión cuando ven demasiada volatilidad o simplemente quieren reducir riesgos porque sea una inversión más o menos importante. Es decir, se puede estar invirtiendo por una subida, pero a la vez protegerse por si baja.

¿Cómo funciona invertir a la baja?

Lo podemos dividir en varias fases, que explicado paso por paso serían:

- Se toma prestados títulos de una compañía de un bróker que ofrezca este servicio. En ese momento, se pasa a deber "x" acciones al bróker, que se tendrán que devolver en un futuro (el plazo de tiempo se pacta).

- Las acciones se venden en el mercado como si fuesen títulos que el inversor tiene en su cartera.

- Cuando las acciones caen en bolsa, se vuelven a comprar de nuevo para a continuación devolver esas acciones a la entidad o inversor que las prestó. A esto se le llama una venta a crédito. La diferencia entre la venta y la compra es la ganancia (las ganancias aumentarán cuanto mayor sea la disminución del precio del valor). Si en ese tiempo, en vez de bajar las acciones suben, toca comprarlas más caras e igualmente hay que devolverlas a su dueño con una pérdida.

Por ejemplo, compra a crédito acciones de una empresa que cotizan a 5 euros pensando que van a bajar a 3 euros/acción. En este caso, el inversor ganaría la diferencia entre el precio al que vendió los activos y el precio que pagó para comprarlos después (2 euros de ganancia por acción).

En resumen, en esta operativa, si las acciones bajan, el inversor se embolsará la caída como ganancia, pero si han subido, perderá dinero. Y hay que tener en cuenta que las acciones pueden subir sin límite, por lo que las pérdidas pueden ser incalculables, mientras que la ganancia estará limitada al 100% (si el valor llegase hipotéticamente a 0 euros).

Conviene también saber que este tipo de operaciones se suelen realizan a corto plazo o por un breve periodo de tiempo. De hecho, muchos operan de esta forma en intradia, aunque otros mantienen la posición abierta por un tiempo mayor.

¿Qué significa cerrar posiciones en Bolsa?

Cerrar una posición en bolsa significa realizar una transacción opuesta a otra que ya se efectuó en el pasado sobre un mismo activo financiero. Si el inversor compró una acción, por ejemplo, para cerrarla tendrá que venderla.

¿De dónde proceden las acciones para invertir a corto?

Proceden de otros accionistas que tienen acciones de forma más o menos estables y que permiten a los bancos donde las tienen depositadas que las presten (como si fuera un “alquiler”). A cambio reciben del banco un tipo de interés.

Es decir, resumiendo todo tenemos:

- Unos accionistas que prestan sus acciones al banco o bróker a cambio de un tipo de interés.

- Una entidad que tiene esos títulos depositados y permite a otros clientes que operen con ellos a la baja si piensan que va a bajar su precio en bolsa.

- Unos inversores que operan de esta forma.

Riesgos de operar a corto

El inversor está obligado a devolver las acciones y cerrar la posición. Así, si la estrategia falla y la cotización sube, el inversor tendrá que recomprar los títulos en el mercado más caros para devolverlos al prestamista, con la consiguiente pérdida, que dependerá del volumen de la subida.

Invertir a corto como cobertura

También es utilizada este tipo de inversión como mecanismo de cobertura de una posición larga o alcista. Por lo tanto, sirven para proteger otra inversión. ¿Cómo? El inversor toma una posición corta para cubrir el riesgo de que su apuesta alcista falle. Permite compensar la caída de la acción en la que se ha invertido con la plusvalía generada con la venta de su posición corta. En este caso, la operativa no es tanto especulativa, sino que está pensada para minimizar el riesgo de la inversión.

¿Qué tipo de inversores lo hacen?

Este tipo de inversión es una práctica habitual de los hedge fund, fondos de gestión alternativa o inversores de alto riesgo. Pueden invertir en cualquier tipo de activo financiero, seguir la estratega de inversión que consideren más apropiada e incluso a veces la combinan con una operativa a crédito que les permite endeudarse cuatro o cinco veces el valor de su activo y multiplicar su inversión.

Los grandes poseen potentes vehículos para jugar contra las cotizaciones de las acciones, las divisas o las materias primas. No siempre son bien vistos por los inversores minoritarios –generalmente se les tilda de especuladores– pero hay quien defiende que los bajistas aportan liquidez al sistema ya que si hay inversores bajistas, habrá más gente a la que poder comprar y vender acciones.

Los reguladores y las operaciones en corto

La CNMV aprobó en mayo de 2010 unos requisitos de transparencia que obligan a la comunicación de posiciones cortas que superen ciertos umbrales y tiene habilitado un espacio específico para poder consultar todas las notificaciones de posiciones cortas recibidas.

En ocasiones de fuerte volatilidad, como en 2011, se prohibieron las ventas en corto de acciones en una acción coordinada llevada a cabo por España, Italia, Francia y Bélgica, prohibiendo la creación o aumento de posiciones cortas en entidades financieras, incluyendo operaciones en contado y derivados.

Si quieres descubrir más detalles, te recomendamos el siguiente artículo: ¿Cómo ganar dinero cuando la bolsa baja? Ejemplos