La modalidad de comprar para alquilar (buy to rent) está siendo estudiada por numerosas personas como una opción para rentabilizar sus ahorros. En este artículo, te enseñaremos cómo calcular la rentabilidad (%) de una vivienda destinada al alquiler, usando ejemplos concretos, reales y sencillos, y te ofrecemos una calculadora para que puedas simular cuál sería la rentabilidad que obtendrías. De la misma forma, trataremos los pros, contras y riesgos de esta inversión.

El mercado inmobiliario atraviesa un momento intenso. Por un lado, se está produciendo una subida del precio de venta y por otro está creciendo más aún el de alquiler. Esto está llevando a que muchas personas se planteen el comprar una vivienda para alquilar.

Sin embargo, esto se produce, también, en un momento en el que la normativa de alquileres es calificada por los caseros como “restrictiva” y en el que hay incertidumbre sobre el futuro de los alquileres vacacionales, algo que supone un riesgo para esta actividad. De hecho, los expertos indican que parte de la subida de precios de alquiler está siendo motivada porque los caseros están retirando viviendas del mercado. Como consecuencia de esta bajada de oferta, se produce un incremento en el precio.

Conceptos clave para calcular rentabilidad del alquiler

Si te estás planteando comprar una casa para alquilar, a continuación, te explicamos tanto los conceptos clave, como los números básicos, para entender si puede llegar a convertirse en un negocio y, en caso afirmativo, qué rentabilidad conseguirás.

Desembolsos al comprar la casa

Todos los gastos siguientes serán el dinero que desembolses de tu bolsillo para poder adquirir el inmueble y ponerlo en condiciones para poder alquilarlo:

1. Precio del inmueble

Es el coste total de comprar tu casa o apartamento.

2. Impuestos y gastos de escritura

Si la vivienda es nueva, deberás pagar IVA y si es de segunda mano, ITP. Los porcentajes varían por cada CCAA y es importante conocer cuánto tendrás que pagar por estos conceptos. Adicionalmente, deberás tener en cuenta los gastos de escrituras, notario, etc. Generalmente, se habla de un 10% en total; pero es mejor que afines, porque el ITP en Madrid es de un 6% y en la Comunidad Valenciana es del 10%. Es decir, hablamos de diferencias notables.

3. Coste de la reforma

A veces, tu inmueble necesita arreglos o mejoras antes de poder alquilarlo. Puede ser lo que se conoce como un “lavado de cara” (pintar, cambiar suelo y algún arreglo adicional) o una reforma completa.

4. Entrada aportada

Es el dinero que pagas inicialmente por la casa y que no podrás meter en la hipoteca. Puede ser un 20% aproximadamente. De ahí, en adelante.

Gastos durante los años que poseas la casa

5. Pago Mensual de la HipotecaSi no pagaste toda la casa de una vez, tendrás que devolver el dinero a quien te ayudó a comprarla (generalmente, el banco), con un poco de dinero extra cada mes (intereses).

6. IBI

Es el Impuesto de Bienes Inmuebles (IBI) es una tasa que pagas al Ayuntamiento por tener la casa.

7. Comunidad

En numerosas ocasiones, la vivienda tiene el pago de una comunidad que dependerá de si hay jardines, piscina, portero, etc. Infórmate bien si el edificio tiene pensada, o en marcha, alguna derrama que pueda mermar tu rentabilidad.

8. Seguro

Tienes que pagar un seguro de la casa, que debes tener en cuenta porque también supone una reducción del rendimiento.

9. Otros gastos

Si dedicas la casa al alquiler, debes considerar en tus cálculos que seguramente tengas algunos gastos adicionales, por ejemplo: pequeños arreglos, nuevos electrodomésticos, algo de mobiliario, etc. Todos ellos serán gastos para que mantengas el inmueble en buen estado.

Ingresos

Aquí llegaríamos por fin a los ingresos que nos deberían compensar los gastos. Debes estudiar bien y previamente los precios que haya de viviendas similares alrededor para no patinar con posterioridad. Además, es recomendable vigilar si esos pisos tardan mucho en alquilarse o si se alquilan rápido. Uno o dos meses al año vacío puede suponer una caída de ingresos importante.

Último mordisco… Hacienda

A los ingresos que obtengas le debes restar algunos gastos de los enumerados anteriormente y tendrás un beneficio. No todo ese beneficio será para ti…, ya que Hacienda quiere una parte. El porcentaje de los beneficios que hay que destinar a Hacienda dependerá de varias variables como, por ejemplo, la edad del inquilino. Deberás conocerlas de antemano porque es importante para calcular tu rentabilidad final.

Una vez llegado a este punto, no olvides que de la cuota de la hipoteca solo te puedes deducir los intereses (no las cuotas al completo) y que también puedes definir como gasto lo que se llama amortización deducible.

Te recomendamos consultar con un experto en fiscalidad para realizar bien estos cálculos y evitar sustos del fisco.

Calculadora rentabilidad de una vivienda para alquilar

En la siguiente calculadora puedes simular a partir de los datos anteriores cuál sería la rentabilidad de comprar para alquilar una vivienda. Siendo:

Rentabilidad bruta: Cuánto ganas antes de restar lo que debes pagar. Se calcula dividiendo los ingresos anuales por el coste total del inmueble, incluyendo precio, impuestos, reformas y sacando el porcentaje.

Rentabilidad neta: Lo que realmente ganas después de pagar todos los gastos.

ROE (Return on Equity): Muestra cuánto ganas al año (ingresos menos gastos anuales con hipoteca) en relación con el dinero que pusiste inicialmente (la entrada).

Flujo de Caja anual: Cuánto dinero te queda cada año después de pagar la hipoteca y todos los gastos.

Flujo de Caja mensual: Cuánto dinero te queda cada mensual después de pagar la hipoteca y todos los gastos.

Calculadora de Rentabilidad del Alquiler

| Precio del alquiler mensual | euros | |

| Precio del inmueble | euros | |

| Impuestos y gastos de escritura | euros | |

| Coste de la reforma | euros | |

| Entrada | euros | |

| Coste total de la casa | ||

| Cuota mensual de la hipoteca | euros | |

| Gastos anuales de la vivienda: | ||

| Impuestos (IBI, basura, etc.) | euros | |

| Comunidad (anual) | euros | |

| Seguro | euros | |

| Otros gastos anuales | euros | |

| Rentabilidad bruta: | ||

| Rentabilidad neta: | ||

| ROE (rent. sobre dinero invertido): | ||

| Entrada / salida efectivo anual: | ||

| Entrada / salida efectivo mensual: | ||

Calcular la rentabilidad de una vivienda en alquiler. Ejemplos

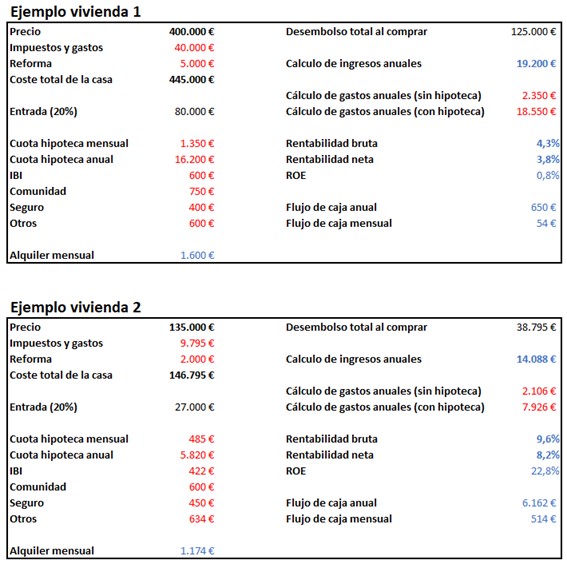

A continuación, vamos a poner todos los números anteriormente citados en un ejemplo práctico:

Precio del Inmueble: 400.000 €

Impuestos y gastos: 40.000 euros

Coste de la reforma: 5.000 €

Entrada Aportada: 80.000 €

Pago de hipoteca: 1.350 euros al mes (16.200 euros al año, de los cuales el primer año 9.500 euros serán intereses y 6.700 euros de capital. En los años posteriores, irá bajando el primero y subiendo el segundo).

IBI: 600 € / año

Comunidad: 750 euros /año

Seguro: 400 euros / año

Otros: 600 euros /año

Alquiler mensual estimado: 1.600 €

Pasos para el Cálculo

Desembolso total al comprar: 80.000 + 5.000 + 40.000 = 125.000 euros

Cálculo de los ingresos anuales (multiplicar el alquiler mensual por 12): 1.600 x 12 = 19.200 euros.

Cálculo de los gastos anuales totales (suma de todos los gastos): (1.350 x 12) + 600 + 750 + 400 + 600 = 18.550 euros.

Cálculo de rentabilidad bruta: (19.200 *100 / 445.000) = 4,3%

Rentabilidad neta antes de impuestos: (19.200 – 3.700)*100 / 445.000 = 3,5%

ROE (Return on Equity): (19.200 – 18.855 / 80.000) = 0,8%.

Flujo de Caja anual: (19.200 – 18.550) = 650 euros.

Flujo de Caja mensual: (19.200 – 18.550) / 12 = 54 euros.

A continuación, te mostramos dos ejemplos de diferentes viviendas. Son meros ejemplos, que podrás personalizar según tu caso.

Fiscalidad de la vivienda en alquiler

Tras calcular la ganancia neta de la vivienda, debes declarar dichos números en la Declaración de la Renta del año posterior. Los ingresos por el alquiler de una vivienda se suman a la base general del IRPF y, a priori, pagar entre el 19 y 45%.

Como la fiscalidad de la vivienda es compleja, dependiendo de múltiples factores (como los ingresos de cada propietario, la edad del inquilino, la CCAA, etc.) y además, hay que adentrarse en el tema de la amortización de una vivienda en alquiler, te recomendamos consultar este artículo sobre la fiscalidad de la vivienda en alquiler e incluso asegurarte de que todos los cálculos están bien, con ayuda de un asesor.

Binomio, riesgo y ubicación en las viviendas de alquiler

La rentabilidad no son solo números teóricos. Debemos meter en la ecuación riesgos como que el inquilino no pague o que la casa esté vacía algunos meses por cambio de inquilino.

Además, la ubicación importa mucho. Las zonas más caras suelen tener menos riesgos, pero también menos rentabilidad. Por contra, las mayores rentabilidades las encontraremos en lugares menos "prime" de la ciudad, pero los riesgos son mayores.

Revalorización de la vivienda

Hasta el momento, hemos visto la operación como una foto de un año, pero hay que verlo como un vídeo. Es decir, cómo pueden evolucionar los números con el paso del tiempo. Aquí, también hay que pensar en la posible revalorización que puede tener el inmueble. Es decir, si pasados 10 o 15 años, la vivienda puede valer más y aumentar la rentabilidad de la operación.

Este ejemplo muestra la importancia de hacer tus cálculos antes de invertir en una propiedad para alquilar. Cada situación es única y te recomendamos que consideres todos los factores, incluyendo tu situación financiera personal, antes de tomar una decisión. ¡Buena suerte en tus inversiones inmobiliarias!